Vendre son entreprise étape par étape (1re partie)

Quelles sont les étapes à suivre pour vendre son entreprise et maximiser ses chances de succès? Voici une question qui nous est fréquemment posée par des propriétaires d’entreprise qui vivent cette situation pour la première (et probablement unique) fois de leur vie. Cette chronique présente donc un processus structuré pour créer les conditions gagnantes afin de réussir votre projet.

Collaboration - André Morissette de Capital Conseil

Réunir une équipe de collaborateurs

Pour cette étape, nous vous suggérons de faire une liste des conseillers qui vous entourent, vous guident et qui connaissent la réalité de votre entreprise et les enjeux humains et relationnels qui y sont liés. Discuter avec de bons partenaires peut faciliter la vente de votre entreprise et rendre cette étape plus efficace et plus rentable. Vous mettez toutes les chances de votre côté en vous adjoignant les services du bon conseiller au bon moment. Voici une liste de conseillers experts qui peuvent jouer un rôle important à un moment ou un autre dans le processus de transfert d’entreprise:

- Conseiller spécialisé en transfert d’entreprise

- Directeur de comptes

- Planificateur financier

- Expert en évaluation d’entreprise

- Fiscaliste

- Avocat

- Expert-comptable

- Notaire

- Conseiller spécialisé en planification stratégique

- Conseiller en gestion des ressources humaines

- Conseiller en communication et en gestion du changement

Dresser cette liste vous permettra de constater si vous avez dans votre entourage l’ensemble des conseillers et professionnels qui devraient prendre part à votre processus de transfert d’entreprise. Il est souhaitable que vos conseillers aient de l’expérience en la matière et qu’ils soient dotés d’une vision globale, car le succès d’une transaction réussie repose, dans une certaine mesure, sur leur capacité de travailler en équipe.

Le rôle du conseiller spécialisé en transfert d’entreprise sera primordial. Il sera votre quart-arrière tout au long du processus, d’abord au moment d’amorcer votre réflexion, puis dans sa planification et, finalement, quand viendra le temps de passer à l’action. Cette personne n’est pas spécialisée dans un domaine précis, mais elle connaît suffisamment chacune des facettes du transfert pour vous guider et vous diriger, le cas échéant, vers les experts requis et appropriés.

Recueillir les données essentielles pour bien évaluer l’entreprise

Au début de son mandat, le conseiller spécialisé en transfert d’entreprise aura besoin d’obtenir toute l’information nécessaire pour bien connaître la nature de l’entreprise, ses résultats financiers, ses opérations, son secteur d’activités, ses principaux clients et fournisseurs, ses plans de croissance, ses avantages concurrentiels et l’analyse de sa concurrence et de ses menaces. Toute ces informations permettront au conseiller d’analyser et de bien déterminer la valeur de l’entreprise. Cette compréhension de l’entreprise permettra aussi de créer deux documents à présenter aux acheteurs éventuels sous la forme d’un sommaire exécutif anonyme et d’un mémorandum d’informations confidentielles.

Ces documents fourniront une première impression précise et approfondie de l'entreprise telle qu'elle existe actuellement, ainsi que de son potentiel de croissance pour l'avenir. Cela aidera également les acheteurs à prendre une décision rapide sur l'opportunité de poursuivre le processus d’acquisition, mais plus important encore, cela créera le cadre de la valeur de l'entreprise pour l'acheteur. Cette étape permettra enfin au conseiller sprécialisé en transfert d’entreprise de déterminer le montant de fonds de roulement adéquat à laisser à un éventuel acquéreur.

À la suite de son analyse, ce conseiller présentera au propriétaire son évaluation réaliste de son entreprise fondée sur l’application des multiples observés lors de transactions (acquisitions, sessions) récentes enregistrées dans le même secteur d’activités. Finalement, cette étape vous aidera à déceler des faiblesses dans votre entreprise, à trouver des façons d’en augmenter la valeur et à prendre des mesures pour réduire vos obligations fiscales avant une vente. Normalisation du bénéfice avant impôts, intérêts et amortissement (BAIIA)

Le BAIIA ou en anglais, EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) est l’indicateur financier le plus utilisé dans les transactions de transfert d’entreprise. Avec les données financières en main, le conseiller spécialisé en transfert d’entreprise travaillera avec le propriétaire afin d’identifier tous les ajustements possibles au BAIIA. Cet exercice permet d’identifier des revenus et dépenses à être supprimés ou ajoutés pour « normaliser » le BAIIA et ainsi refléter une valeur réaliste de l’entreprise.

Préparation de la documentation à être partagée

Sur la base des discussions et informations fournies par le vendeur, l’expert en transfert d’entreprise préparera la documentation appropriée afin d’initier un processus de vente structuré. Elle inclura, en ordre de divulgation auprès des acquéreurs éventuels:

- Un sommaire exécutif anonyme (communément appelé teaser) décrivant sommairement l’entreprise,

- Une entente de confidentialité (communément appelé Non Disclosure Agreement ou NDA),

Un mémorandum d’information confidentielle (communément appelé Confidential Information Memorandum ou CIM) fournissant aux acheteurs potentiels ayant signé une entente de confidentialité l’information nécessaire afin de leur permettre de déterminer si la transaction proposée est d’intérêt.

Création d’une salle de données virtuelle et dépôt de la documentation

Parallèlement à l’étape précédente, le conseiller spécialisé en transfert d’entreprise viendra à créer une salle de données virtuelle sécurisée. Cette salle de données sécurisée, parfois nommée «voute sécurisée numérique», permettra d’y déposer et échanger toute la documentation relative au bon fonctionnement de la transaction de façon sécuritaire, confidentielle et ciblée.

Identification et approche des acquéreurs potentiels

Le succès de la vente d’une entreprise repose fortement sur le choix du bon repreneur. Il faut donc le chercher au bon endroit. Par conséquent, en collaboration avec le propriétaire, le conseiller spécialisé en transfert d’entreprise dressera un inventaire d’acquéreurs potentiels selon certains critères prédéfinis. Après validation de la liste auprès du vendeur, le conseiller approchera les acquéreurs potentiels de manière formelle et confidentielle en commençant par le sommaire exécutif qui décrira anonymement l’entreprise et contiendra suffisamment de données générales pour intéresser un acquéreur sans pour autant identifier l’entreprise à vendre. Il existe plusieurs moyens de trouver un repreneur notamment:

- Les réseaux personnels: amis, membres de la famille, sous-traitants, salariés, clients fournisseurs, concurrents, donneurs d’ordre, banquiers, expert-comptable, etc.

- Les organismes spécialisés: chambres de commerce et chambres des métiers.

- Les réseaux de mise en relation entre cédants et repreneurs: CTEQ, LaVitrine.Biz, etc.

- Les sites internet spécialisés: pertinents si l’entreprise peut être délocalisée facilement.

À lire aussi : Vendre son entreprise étape par étape (2e partie)

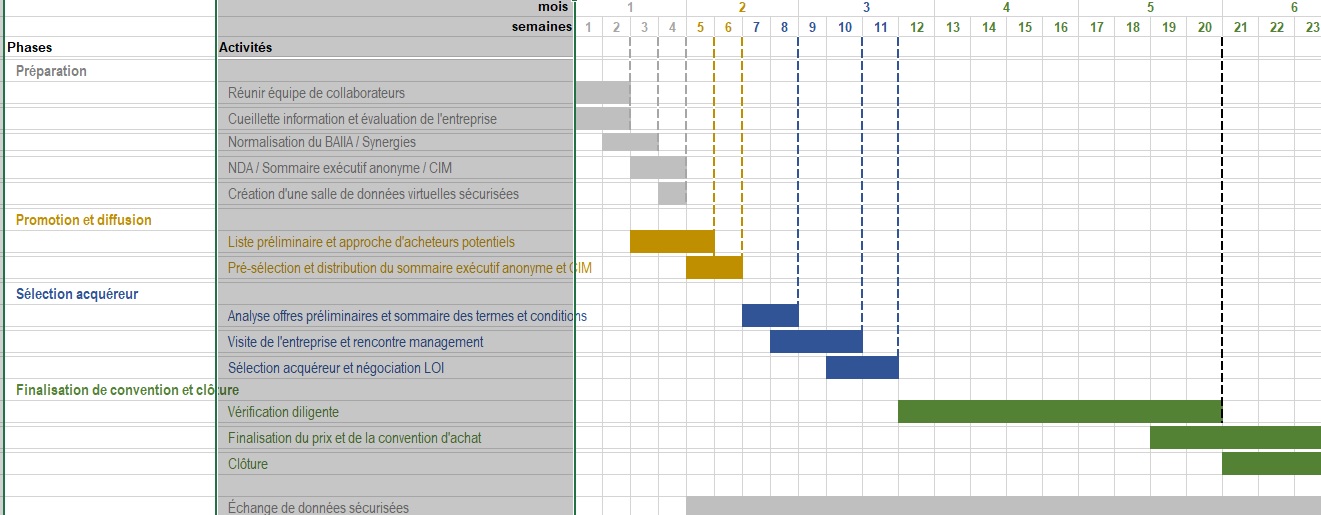

Présentation graphique du processus de vente d'entreprise